经过我们深入的研究和持续2、3年的跟踪,我们认为雾芯科技所处的电子烟行业被90%的人误解,未来可能存在数十倍的成长空间,故我们长期看好雾芯科技。理由如下。

1.雾芯科技旗下悦刻品牌深耕雾化电子烟,是雾化电子烟寡头品牌,未来将持续受益于电子烟因减害而渗透率提升的大趋势。一方面,未来悦刻在国内将受益于国内合规市场的恢复;另一方面,悦刻在海外也将持续拓展(目前公司在韩国、东南亚市占第1,在意大利市场也不错)。雾芯科技也是采取轻资产运营的商业模式,财务结构稳健,现金流充沛。不过电子烟作为全新的消费品,虽然前几年增速很快,但受政策影响业较大。

2.雾芯科技创始人汪莹极具传奇色彩,不仅有着丰富的快消和金融咨询复合背景,深谙品牌塑造和运营,而且创办悦刻短短几年就从嘀嘀的中层跃升为当时的中国女首富。带领的管理层也经验丰富,也较重视对股东的回报。目前虽然分红不多,但回购还是在持续(5亿美元回购计划目前仅执行1.955亿美元)。

3.目前雾芯科技估值低(2021年上市之初,股价高达20-30美元,最低跌至0.9美元,目前约2美元)。公司目前市值约200亿元,净现金就超150亿元,无有息负债。

本次跟踪要点如下。

1.我们上调了雾芯科技估值(从4.45美元上调至5.71美元),并更新了利润预测(预计未来5年自由现金流年均复合+21.74%,永续增长7%)。

2.2023年Q4雾芯科技营收虽同比大增,但仍小幅不及预期,而利润超预期。营收同比大增主要是收购的海外资产并表,且持续在东南亚、北亚拓展,小幅不及预期主要是在海外并表的加持下Q4环比增速还在放缓,则可以反推Q4国内营收环比恢复已停滞,可见非法电子烟还是在强有力地冲击合规市场。利润超预期,主要是公司有一次性理财收入提前到期所致。

3.2023年Q4雾芯科技财务还是相当稳健,手中有大量的现金,且无有息负债。公司总资产163.15亿元,其中现金约151.38亿元(包括货币资金、理财产品等等),资产相当干净,同比环比变化不大。市场目前也对于公司如何使用手中的大量现金比较关注,我们认为公司不应该过于激进,聚焦主业拓展海外及静待国内市场回暖即可,切忌盲目投资。

4.2024年公司的增长驱动一方面是看国内,另一方面是看海外(2024年公司重点进一步开拓亚洲市场)。预计国内合规市场在监管执法力度加强下将继续恢复,而海外拓展将贡献2024年公司主要增量。不过由于海外利润率较低,利润增量的明显贡献还需要等待海外业务的规模效应。

5.3月底烟草局发布公告,将对非法电子烟采取新一轮专项打击行动,国内合规电子烟市场可能将因此受益。本次行动持续将持续4个月,时间远超2023年的专项行动。

02. Q4业绩回顾

利润表科目

营业收入方面,2023年Q4雾芯科技营业收入同比转增,环比增速进一步放缓;同比转增主要是收购的海外资产并表,且持续在东南亚、北亚拓展,而在海外并表的加持下Q4环比增速还在放缓,则可以反推Q4国内营收环比恢复已停滞,主要还是非法电子烟在冲击合规市场。2023年Q4雾芯科技营业收入为5.2亿元,同比+53.07%,环比+4.32%。

毛利率方面,2023年Q4雾芯科技毛利率同比仍大幅下降,不过跌幅收窄,环比则也略有下降;同比大幅下降仍然推测是消费税的影响,环比微降主要是Q4低毛利率出口业务占比继续提升(Q3表示出口业务毛利率是中低单位数),如果单看国内毛利率还环比提升(因供应链效率持续提高、专有工厂产能利用率持续提高)。2023年Q4雾芯科技毛利率为23.71%,同比-19.9个百分点,环比-0.35个百分点。

销售费用方面,2023年Q4雾芯科技销售费用无论是否剔除股份薪酬同比环比均下滑,费率也是同比环比均下滑。2023年Q4雾芯科技销售费用为0.38亿元,同比-60.71%,环比-15.12%;费率为7.3%,同比-21.13个百分点,环比-1.67个百分点。剔除股份薪酬后为0.26亿元,同比-53.36%,环比-47.01%;费率为4.97%,同比-11.33个百分点,环比-4.81个百分点。

管理费用方面,2023年Q4雾芯科技管理费用剔除股份薪酬后同比环比降幅均扩大。2023年Q4雾芯科技管理费用为2.04亿元,同比-48.24%,环比+158.76%;费率为39.2%,同比-76.74个百分点,环比+23.4个百分点。剔除股份薪酬后为0.099亿元,同比-60.11%,环比-79.87%;费率为1.9%,同比-5.38个百分点,环比-7.94个百分点。

研发费用方面,2023年Q4雾芯科技研发费用无论是否剔除股份薪酬均同比环比大幅下降;费率无论是否剔除也是同比环比均大幅下降。2023年Q4雾芯科技研发费用为0.22亿元,同比-83.09%,环比-28.84%;费率为4.21%,同比-33.89个百分点,环比-1.96个百分点。剔除股份薪酬后为0.12亿元,同比- 82.31%,环比-63.53%;费率为2.22%,同比-17.01个百分点,环比-4.14个百分点。

利息收入方面,2023年Q4雾芯科技利息收入同比维持大幅增长,环比略微下滑;同比暴增推测主要是由于业务收缩,雾芯科技的资金使用策略转向保守,综合购买银行定期存款、理财产品、保本型票据等手段,获取相关收益。2023年Q4雾芯科技利息收入为1.58亿元,同比+189.16%,环比-0.21%。

投资收益方面,2023年Q4雾芯科技投资收益同比环比均爆发性增长,主要是公司有一次性理财收入提前到期所致。2023年Q4雾芯科技投资收益为1.83亿元,同比+614.87%,环比+768.84%。

总体而言,2023年Q4雾芯科技营收虽同比大增,但仍小幅不及预期,而利润超预期。营收同比大增主要是收购的海外资产并表,且持续在东南亚、北亚拓展,小幅不及预期主要是在海外并表的加持下Q4环比增速还在放缓,则可以反推Q4国内营收环比恢复已停滞,可见非法电子烟还是在强有力地冲击合规市场。利润超预期,主要是公司有一次性理财收入提前到期所致。

资产负债表科目

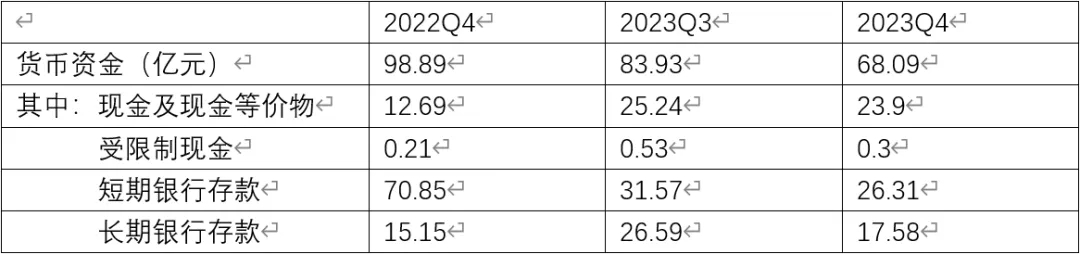

货币资金方面,2023年Q4雾芯科技货币资金同比环比均显著下滑,主要是公司将更多资金用于保本型结构化存款、保本型票据等(因利率更高),体现了公司的现金管理策略。2023年Q4雾芯科技货币资金为68.09亿元,同比-31.15%,环比-18.87%。

雾芯科技货币资金

短期投资方面,2023年Q4雾芯科技短期投资同比环比均显著增长;雾芯科技的短期投资基本为保本型结构化存款,同比环比均增长体现了公司的现金管理策略。2023年Q4雾芯科技短期投资为30.93亿元,同比+27.04%,环比+20.42%。

长期证券投资方面,2023年Q4雾芯科技长期投资证券同比环比均大幅增长;雾芯科技的长期投资证券主要为保本型票据等,同比环比均大幅增长体现了公司的现金管理策略。2023年Q4雾芯科技长期投资证券为52.36亿元,同比+53.58%,环比+25.55%。

存货方面,2023年Q4雾芯科技存货净值同比增长,环比大幅增长;推测主要收购所致。2023年Q4雾芯科技存货净值为1.45亿元,同比+10.66%,环比+84.94%。

应收关联方款项方面,2023年Q4雾芯科技应收关联方款项同比大幅增长,环比下降;不过总体影响不大。2023年Q4雾芯科技应收关联方款项为1.19亿元,同比+2222.69%,环比-23.66%。

预付款项及其他流动资产方面,2023年Q4雾芯科技预付款项及其他流动资产同比大幅增长,环比小幅增长;不过总体影响不大。2023年Q4雾芯科技预付款项及其他流动资产为5.08亿元,同比+155.58%,环比+4.05%。

长期投资方面,2023年Q4雾芯科技长期投资净值同比持平,环比大幅下降;长期投资在Q3出现跳升,然后又迅速下降,公司解释Q3跳升是开始一些小的战略投资,而Q4又消失,我们推测这可能和公司收购有关。2023年Q4雾芯科技长期投资净值为0.08亿元,同比持平,环比-98.16%。

商誉方面,2023年Q4雾芯科技商誉净值为0.67亿元,主要是Q4对东南亚和北亚相关企业的收购导致。2023年Q4雾芯科技商誉净值为0.67亿元,2022年Q4、2023年Q3为0。

应付款项方面,2023年Q4雾芯科技应付款项同比略微下降,环比增长;环比增长推测和收购有关,总体影响不大。2023年Q4雾芯科技应付款项为2.66亿元,同比-1.08%,环比+11.01%。

应付职工薪酬方面,2023年Q4雾芯科技应付职工薪酬同比环比均大幅下降。2023年Q4雾芯科技应付职工薪酬为0.39亿元,同比-69.27%,环比-51.51%。

应付关联方款项方面,2023年Q4应付关联方款项同比大幅增长;不过总体影响不大。2023年Q4应付关联方款项为1.02亿元,同比+23996.22%,2023年Q3为0。

应计费用及其他流动负债方面,2023年Q4雾芯科技应计费用及其他流动负债同比显著下降,环比略微下降;总体影响不大。2023年Q4雾芯科技应计费用及其他流动负债为1.04亿元,同比-35.59%,环比-1.74%。

总体而言,2023年Q4雾芯科技资产同比环比略有下降、负债同比下降环比增长;Q3开始的小规模战略投资又归于沉寂,我们推测和收购有关。公司总资产163.15亿元,其中现金约151.38亿元(包括货币资金、理财产品等等),资产相当干净,同比环比变化不大。公司针对手中大量的现金,还是在延续调整后的现金管理策略,将部分资金配置在结构性存款、保本型票据中,推测是利率更高一些。总负债同比下降环比增长,主要是业务收缩、现金充沛,就支付了包括应付款项、应付职工薪酬等相关应付款。总之,Q4雾芯科技财务还是相当稳健,手中有大量的现金,且无有息负债。

03. 2023年Q4业绩会交流

我们参加了雾芯科技2023Q4业绩会交流,要点如下:

2024销售近况。2024年1月公司销售相对强劲,但2月因春节因素,在节前和节后有几天销售很少。

毛利率情况。2023国内业务毛利率逐季提升,因供应链效率持续提高、专有工厂产能利用率持续提高;Q4毛利率维持稳定主要是海外业务毛利率抵消了国内业务的提升。

海外拓展。随着改进市场策略(结合公司的专业经验和本地化运营),最近在东南亚和北亚的拓展有成效,2023Q4营收同比大增也主要是东南亚、北亚拓展驱动。在拓展海外市场时,公司会定期调查不同的市场,从而决定是否进入该市场。2023年的较晚期间公司进入了北亚和东南亚市场,2024年公司会进入更多亚洲市场,公司也希望2024年亚洲市场开拓能成为2024年公司的重要驱动。针对欧洲市场,公司还在评估一些国家的监管政策变化,决定是否进入或者进一步拓展还需要花些时间。英国、法国开始禁止一次性电子烟,对于公司来说,是一个获得新用户的机会,因有早期迹象显示当地的批发商、零售商已开始鼓励消费者从一次性向换弹式转移,这为公司拓展至当地市场提供了机会。

海外业务利润率,目前公司还处于拓展早期,海外业务利润率取决于不同市场的量、竞争、税收、价格策略,利润率也会随着时间的推移而变化。目前对海外业务利润率给出目标指引还为时尚早。不过相信未来会有规模效应。

公司烟弹从2023年1月的15款增至12月的32款,从1年前的3个系列增至4个系列。

国内市场情况。2023非法电子烟仍泛滥,因口味更多样、价格更便宜(因不用缴税、不用花成本应对制造监管等)。2023年4月国内打击非法电子烟的专项行动结束后,非法电子烟迅速恢复并冲击合规市场销售。不过近期多项执法行动开始在全国范围展开,既针对制造商,也针对经销商(比如浙江省监管层已开始和警方联合行动),公司也积极配合。

英国电子烟政策变化。英国口味限制方面,英国监管者虽在担忧对未成年有吸引力的包装、口味、营销,但也充分认识到口味在成年吸烟者过渡至电子烟阶段扮演的关键角色,因此对未成年不具备吸引力的口味和包装将不会被禁止,故对成年吸引者影响可能不大。英国电子烟税率方面。2026英国可能将实施电子烟税,不过根据目前的建议税率来看,相较全球其他国家,该税率是适中的。英国电子烟税的出台将有利于营造更健康的行业生态、也更能激励监管者打击不合规市场。

公司对外收购计划方面,公司也偶尔和潜在的伙伴进行讨论,有重要进展时公司会公布更多细节。

回购和分红情况。原计划截止2023年12月31日前回购5亿美元的回购被延长至2025年12月31日,且截止2023年12月31日,公司实际回购1.955亿美元(其中2023回购0.985亿美元)。2023公司现金分红0.13亿美元。

国内电子烟评审。电子烟烟弹、烟具新产品推出前要经过多轮评审,包括包装检查、对质量和成分的技术检查等。因春节刚结束不久,目前监管层评审效率还有待恢复。

电子烟减害获得认可。在英国国家医疗服务体系NHS等权威机构的推动下,电子烟减害开始被越来越多的国家所接受。根据NHS,传统燃烧烟草会释放数千种有毒或致癌的化学物质,其中焦油和CO等伤害最大。电子烟气溶胶中则不含焦油和CO等。完全从传统烟草转换为电子烟,能大幅减少癌症、肺部疾病、心脏疾病、中风的风险。

04. 对营业收入的预测

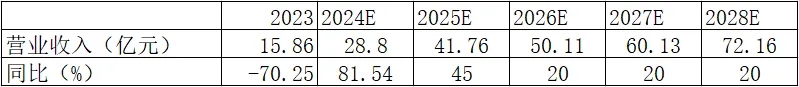

预计2024年雾芯科技营业收入为28.8亿元,同比+81.54%。理由如下:1.Q2、Q3、Q4国内恢复速度虽不及预期,但整体趋势依然还是值得期待。并且恢复速度不及预期主要还是不合规产品冲击,这表明消费者需求持续存在。只不过消费者对新规意识的欠缺、监管层对非法电子烟执法力度不够拖累了向新国标产品过渡的转化,也导致不合规口味产品能轻松购买到。对消费者进行新政策教育、说明新国标产品优势、不合规产品危害对行业恢复很关键。此外,可以期待后续继续加大对不合规产品的监管力度。2.悦刻终止了与悦刻国际的不竞争协议(2020年12月15日签订),开始向海外扩张,打开未来空间。2023年Q4已开始进行收购和拓展。

预计2025-2028年雾芯科技营业收入年均复合+25.81%。理由如下:主要是我们认为2022、2023年在经历一系列的不确定性后,电子烟的减害性会受到越来越多的共识,传统烟民会更多地转向电子烟。预计未来国内雾化电子烟市场规模仍将维持迅速增长,增速甚至会高于全球增速,主要是因为国内电子烟渗透率更低,空间更大。根据《2021年世界烟草发展报告》,2021年国内雾化电子烟烟民渗透率无法排进前10,TOP10均超20%。根据雾芯科技招股说明书、Euromonitor,2019年国内雾化电子烟烟民渗透率仅1.2%。而在烟民数量方面,国内吸烟人口数量则居世界首位。按照目前最新的1200万电子烟烟民(我们目前最新的调研情况是,国内电子烟活跃用户数约200万人)和超2.5亿的成年烟民数量看,算出国内电子烟烟民渗透率大概在3-5%。我们假设未来10年国内能从现在约3-5%的渗透率提升到目前英美的30-40%,那么可以合理预计未来10年国内电子烟市场年均复合增速在20-25%。

雾芯科技营业收入预测

05. 对利润的预测

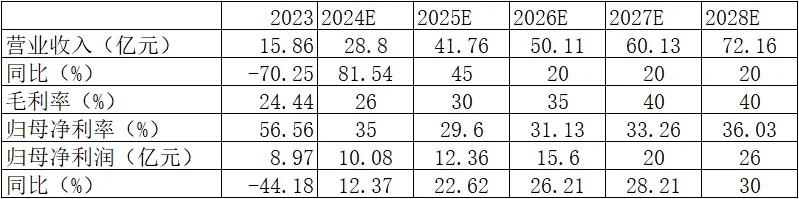

预计2024年雾芯科技毛利率为26%,同比+1.56个百分点。理由如下:2024年虽预计国内业务进一步恢复会带动国内业务毛利率进一步回升(正如2023年那样),但2024年低毛利率海外业务将大幅拓展,可能抵消部分毛利率的提升。不过,随着海外业务体量的持续提升,海外业务利润率也可能会产生规模效应而提升。

预计2024年雾芯科技经调整归母净利润率为35%,同比-21.56个百分点。理由如下:预计2024年经调整归母利润增速将远低于2024年营收增速。因为2024年营收增速大头—海外业务的利润率并不高(因处于开拓初期),带来的利润增长贡献可能暂时不高;此外,目前雾芯科技利润中绝大部分为利息收入,2024年在进行海外开拓时,消耗部分资金就可能减少相关利息收入,也会一定程度上抵消利润增长。

雾芯科技利润预测

06. 自由现金流及估值

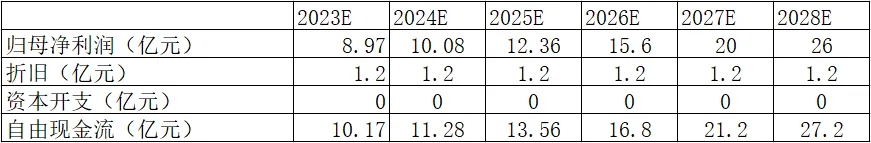

预计2024雾芯科技自由现金流为11.28亿元(2024净利润10.08亿元+2024年折旧1.2亿元-2024年资本开支0亿元;2024-2028自由现金流年均复合+21.74%,永续增长7%。

在贴现率为10%情况下,2023-2027自由现金流现值为65.45亿元,永续部分自由现金流现值为562.97亿元,则雾芯科技合计合理市值为628.42亿元(折合股价5.71美元,汇率按照1美元=7元人民币计算)。

欢迎大家点赞和关注我们知常容,更多上市公司研究报告和最新研究进展不易错过!

评论